どうも、平均的な男しょしょ所長です。

平均を上回れているものと言えるのは楽天ポイントの通算獲得ポイントと身長くらいでしょうか。

二人以上世帯の金融資産から見る平均値と中央値の違い

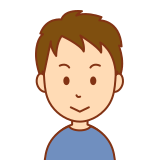

家計の金融行動に関する世論調査[二人以上世帯調査] 令和2年調査結果によると、2人以上世帯の金融資産の平均値は1,436万円、中央値は650万円です。

二人以上世帯というのは、世帯主が20歳以上で世帯員が2名以上の世帯のことを指し、単身世帯と区別されます。

あれ?平均高くない?みんなそんなに金融資産持っているの?

あと平均値はわかるんだけど、中央値ってどういう値なのかな?

確かに平均値は昔からテストの平均点などでなじみがあるけど、中央値ってあまり聞かないよね。

いろいろな統計データを見るうえで、自分が参考にするのに平均値がいいのか中央値がいいのか区別するためにも2つの違いから学んでいきましょう

平均値

まずは平均値のおさらいから。

集団の全てのデータの値を合計したものを、データの個数で割って出る値

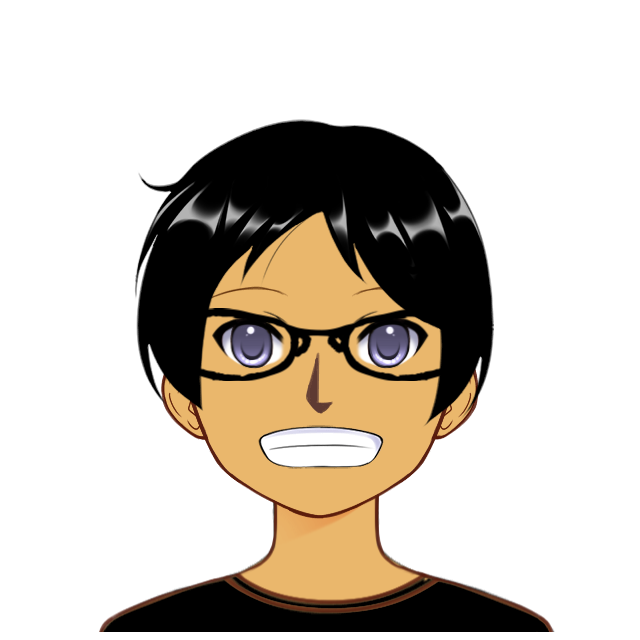

それでは、実際に2020年の二人世帯以上の金融資産調査の結果を簡単にしたもので平均値について見ていきましょう。

1,000万、424万、100万、800万、650万、3,550万、200万、6,200万、0万の9人のデータがあります。これらを合計すると12,924万円ですね。これをデータの個数である9人で割ります。

平均値:1,436万円

あれ?ほとんどの人が平均値より低いよね?

その通りです!多額の資産を持っている資産家2人が少数派でも値が飛びぬけているので、平均を押し上げてしまっていますね。

なので、資産家2人以外の7人全員が平均以下になってしまい、世間一般の実態としては感覚とずれてしまいます。

そこで、中央値という値を使うんですね。

中央値

全てのデータを値が小さいから順に並べて、ちょうど真ん中にくる値のことです。

(データの個数が偶数の場合は真ん中の2つの値の平均値が中央値となります。)

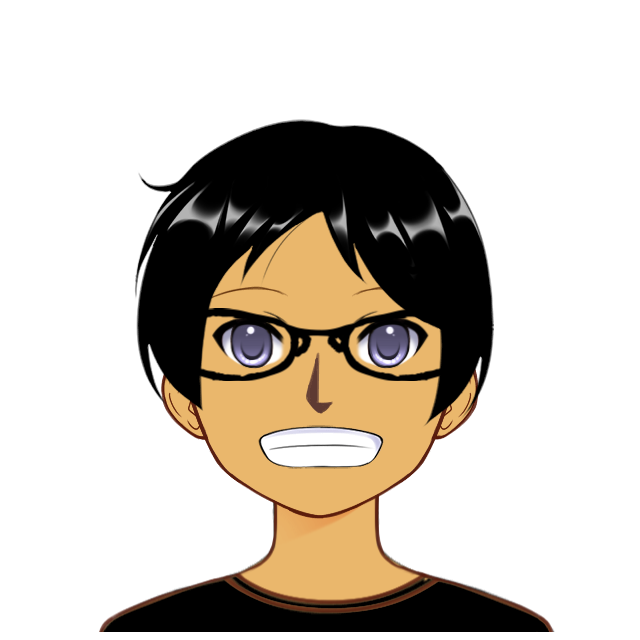

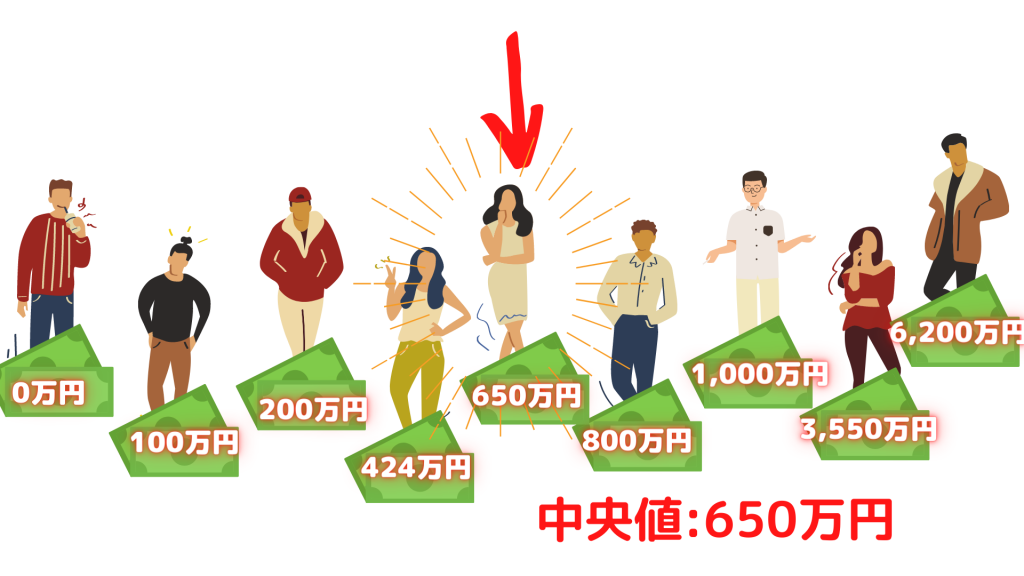

まずは先ほどのデータを値の小さい順に並べてみましょう。

このとき、ちょうど真ん中(9人中5番目)にくる値が中央値となります。

中央値:650万円

そっか、仮に100億円持っている人がデータにいても中央値だと影響されないんだね。

平均値と中央値の違いについて、説明させていただきました。これをふまえて次は2020年の調査の年代別の金融資産の保有額のデータについて見ていきたいと思います。

年代別の金融資産保有額の平均値と中央値

| 平均値(万円) | 中央値(万円) | |

| 20代 | 292 | 135 |

| 30代 | 591 | 400 |

| 40代 | 1,012 | 520 |

| 50代 | 1,684 | 800 |

| 60代 | 1,745 | 875 |

| 全体 | 1,436 | 650 |

このデータから読み取れる点がいくつかあります。まず、歳を重ねるごとに金融資産は増加しています。

次に、歳を重ねるほど平均値と中央値の差が開いていっています。これは資産形成ができている世帯とできていない世帯で金融資産の保有額の差が広がっているということを意味します。

「お金に働いてもらう」ということを実践できるかどうかによって、金融資産を多く持つ人がより多く金融資産を増やすことができ、貧富の差が拡大するということになります。

また60代では中央値だけでなく、平均値も2,000万円に達していません。一時期話題になった「老後資金2,000万円不足問題」は半分以上の世帯が解決できないことになります。

データから自身の位置を確認して資産形成の目標を設定しましょう

データを通して様々な傾向を読み取ることができました。今度は自身がどの位置にいるかを確認して現状把握を行いましょう。まわりの知人と金融資産を比べるというのはあまりいいことはないですが、世間一般的にどうなのかと知っておくことは大事だと思います。

まずは該当の年代の中央値超えを目指しましょう!

中央値を超えていれば安心というわけでも、超えていなかったら大変という意味ではありませんが資産形成を始める上で目標として設定するのには適当な数字だと思います。

中央値をクリアしていたら、次の年代の中央値、そのまた次の年代と目標金額を上げていくといいでしょう。

目標到達までをイメージしましょう

目標の金額が決まったら、まずその金額まで現金預金だけで貯めようとしたら月々いくら、何ヶ月貯金したら貯めれるのかを計算してイメージしてみてください。

まだ0円でこれからスタートという方も安心してください。実は全く金融資産を持っていない世帯というのもデータを見ると思ってる以上にいるんです。

ただ全くの0からのスタートという方は中央値を目標にするより、生活防衛資金の確保を最優先して欲しいです。

そして生活防衛資金を確保できている方は、そのまま現金預金を積み立てていくというのもいいのですが、インフレリスクにも備えるにはここで「お金に働いてもらう」ということも考えましょう。

具体的には国が推進している「貯蓄から投資へ」を後押しするための制度の代表としてつみたてNISAがあります。

このつみたてNISAを満額の年40万円(月にすると33,333円)×20年積み立て続ければ、投資元本が800万円になります。これに運用益が年3%と見積もると1,094万円になります。これだけで各年代の中央値は超えることは可能です。

長い時間をかけて、コツコツ積み立てていけば到達できない金額ではないことがわかりますね。

もちろん運用というのは元本が保証されているわけではないので、ノーリスクというわけではありませんので最終的には自己責任でご判断いただきたいですが、少なくとも「知ってる」「知らない」、「やってる」「やってない」の差によって貧富の差も生まれやすいということは知ってほしいと思います。

この最初の1歩を踏み出すための基本の基本が簡単に書かれている本をご紹介します。漫画を織り交ぜながら優しく書かれていて、1日もかからず読めるのでオススメです。

まとめ

今回は毎年発表される家計の金融行動に関する世論調査というデータを例に平均値と中央値の違いについて、またデータから読み取れること、データを活用することについて書かせていただきました。

今回は二人以上世帯に絞って書きましたが単身世帯についても紹介したいと思います。

また、今後も最新の調査結果が発表された際には、紹介と傾向の変化についても書いていけたらと思っています。

上を見てもキリがないが、下を見ても意味がない。目線の真ん中は前です。

前を向いてコツコツ積み立てしていきましょう。

チリモツモレバナントヤラ