どうも、非課税大好きしょしょ所長です。

今日は老後資金を貯めるための制度、iDeCoについて紹介していきます。

結論から言うと『つみたてNISA>iDeCo』なので、つみたてNISAもまだこれからという方はさらーっとどういった制度なのかな?程度で読んでいただけたらと思います。

iDeCoとは?

iDeCoの概要

つみたてNISAと似たような制度でiDeCo(イデコ)というものを聞いたことがあると思います。

iDeCo(個人型確定拠出年金)とは、確定拠出年金法に基づいて平成14年1月より制度運用がスタートした私的年金のことです。

これまでの公的年金や確定給付企業年金は、国や企業などの責任においてその資金を運用してきましたが、確定拠出年金は、自分の持分(年金資産)が明確で、自己の責任において運用商品を選び運用する年金制度です。

iDeCo公式サイトより

加入について

基本的に20歳以上60歳未満の全ての方(※)が加入できます。

① 国民年金の第1号被保険者

自営業者

② 60歳未満の厚生年金保険の被保険者

会社員

③ 国民年金の第3号被保険者

専業主婦(夫)

(※)特別なケースをのぞけばいずれかの一般的な年金への加入者であればどなたでも加入可能と思っていただければいいと思います。ただし、国民年金保険料の免除を受けている方は除かれます。

加入方法は運営管理機関一覧に掲げた金融機関を通じて、加入申出書を国民年金基金連合会に提出することによって行います。

私は証券口座を開いている楽天証券経由で加入しています。

掛金について

その人の加入している年金等の制度によって拠出できる限度額が決まっています。

| 拠出限度額(月額) | 拠出限度額(年額) | |

| 自営業者 | 68,000円 | 816,000円 |

| 会社員(厚生年金)・専業主婦(第3号被保険者) | 23,000円 | 276,000円 |

| 企業型DC加入の会社員 | 20,000円 | 240,000円 |

| 確定給付年金加入の会社員・公務員等 | 12,000円 | 144,000円 |

あくまで上限ですので、上記の金額を必ずしも拠出しなければならないわけではありません。最低掛金は月額5,000円で、1,000円単位で増額できます。

企業型DCといった、お勤め先で加入されている企業年金がある方は拠出限度額が変わったり、iDeCoの加入ができない場合もあるのでお勤め先の担当部署へご確認いただくのが確実です。

受取について(受給・給付)

受け取れるのは原則加入期間が10年を超えている60歳からで、一括で全額を一時金として受け取るか、年金として分割して年数をかけて受け取るかを選択できます。

60歳から75歳までの間で受取開始のタイミングを選ぶことができます。

公的年金は受取開始を遅らせれば受給額を増やすことができますか、iDeCoの受取は開始を遅らせても受給額が増えるわけではないので、遅らせるメリットはあまりないかもしれません。

仮に、60歳で受け取ろうとしたタイミングで運用相場が暴落していたりすると、相場回復を待って受け取る方がいいというケースでは受取を遅らせることはメリットと言えるでしょう。

また一時金か年金か受け取り方によって、課税方式が異なります。

iDeCoのメリット・デメリット

老後資金を用意することを目的とした制度ですが、どんなメリット・デメリットがあるのか見ていきたいと思います。

メリット

まずはメリットから

掛金が全額所得控除

iDeCoには投資した金額がそのままその年の所得控除となるため、節税効果があることです。

仮に毎月の掛金が23,000円の場合(年276,000円)、所得税(10%※)、住民税(10%)とすると年間55,200円もの税金が軽減されます。

※所得税の税率は累進課税制度ですので所得が多くなれば税率も高くなり、所得控除での恩恵は大きくなります。

運用益が全て非課税

通常、金融商品を運用すると、運用益に課税される源泉分離課税20.315%の税金が課せられますが、iDeCoではその税金が非課税となります。

運用がうまくいって、資産が倍になっていても値上がり分に税金がかかることがありません。

受取時にも控除あり

運用益は非課税といいましたが、必ずしも全額まるごと非課税で受け取れるというわけではありません。

ただ、金融課税の20%よりは優遇された税制で受取が可能になります。

一時金受取

まず、一括で全額受け取る場合には、『退職所得控除』の対象となります。

年金受取

次に年金として受け取る場合には、『公的年金等控除』の対象となります。

受け取り方、受け取る方のその他の所得や加入期間、受給している公的年金の額によって異なるのできちんと制度を理解することが大切です。

デメリット

そしてメリット以上にきちんと考えておかないといけないデメリットについてです。この部分を考えないまま思考停止で勧められるがまま加入するのは注意が必要です。

解約、脱退が難しい

老後資金のための制度ですので60歳になるまで投資を中断することはできても、引き出すことができません。

60歳になる前に引き出すための要件がかなり厳しいので、健康的で働けるような方はまず引き出せないと思っていいでしょう。

引き出せないからこそ、老後資金をつくりやすいというのがメリットなのですが、この引き出せないという資産拘束されるデメリットがとても重たく感じます。

この点がiDeCoとよく比較されるつみたてNISAと最大の違いになります。引き出せる時期まで全く手をつけなくてもいいくらいの余剰資金を運用するのであれば優れた制度かと思います。

これから資産形成をスタートさせるという方の場合、つみたてNISAはもしお金が必要になれば好きな時に売却して引き出すことができるため、まずはじめるのであればつみたてNISAからがいいと思います。

つみたてNISAについてはこちらで紹介しています。

まずは家計に積立投資をする余裕があればまずはつみたてNISAの枠の年40万円を積み立てをして、さらに余剰があればiDeCoの加入も検討する程度でいいと思います。

受取時に課税される場合もある

お勤め先で退職金がもらえる場合には退職金を受け取る際に退職所得控除を適用するため、一定期間を空けなければiDeCoの一時金受取の際に退職所得控除が適用にならないという注意点がございます。

退職所得控除については今後詳しく紹介していきたいと思います。

住宅ローン控除があれば節税メリットが薄い

自宅を住宅ローンを利用して購入した場合、借入残高の1%が税額控除されるというありがたい最強の節税制度があります。

所得控除ではなく税額控除というのが最強と言えるポイントです。この違いについても詳しく今後紹介したいと思います。

その住宅ローン減税の対象となっている方は所得税・住民税の納付額をご確認ください。税額控除でほぼほぼ税金0円に持っていけている場合は、iDeCoの所得控除はメリットにならないと思います。

そういった方は住宅ローン減税の対象期間が終わってから考えていけばいいでしょう。

私のiDeCoの加入状況

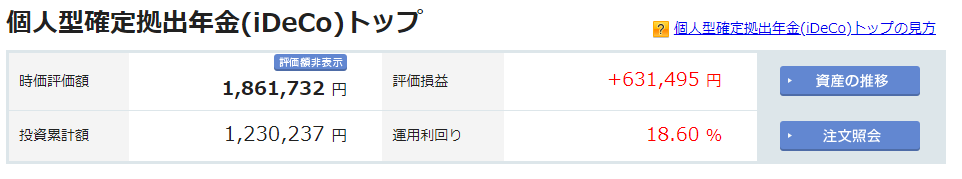

私は2017年5月から掛金限度額の23,000円で加入して、現在も継続加入中です。

加入して運用内容を決定してからは、自動的に引き落としされて、自動的に積立されて、いつの間にか結構な額の含み益が出て、いつの間にか結構な額が貯まっていました。

いま35歳なので実際に受け取れるのは25年も先の話ですが・・・。

総額が200万、300万と節目を迎えるごとにご報告ができたらと思います。

まとめ

現在、政府は「貯蓄から投資へ」という考えを後押ししています。だからこそNISAやiDeCoなどを整備して、投資をすることへのハードルを下げていると考えられます。

なんのために生まれた制度なのかというのを考えると、自ずと何もしないという選択肢は消えていきます。

今後の人口減少、高齢化という避けられない未来では手厚い社会保障・公助は難しい。だからこそ自助努力を促し、自身の明るい未来は自身で用意しましょう!そのためにいろんな非課税制度、所得控除制度を用意したから活用して自分で増やしてね! という遠回しのメッセージであると思っています。

その人によって利用すべき制度は異なると思います。どの制度を活用するか判断するためにもいろいろな制度を理解して、自身の家計にあった制度を活用していきましょう!

今日より明日 明るい未来のために

チリモツモレバナントヤラ